Του Δημοσθένη Τρίγγα

Ο αντίκτυπος του κορονοϊού είναι πρωτοφανής τόσο σε επίπεδο χρηματιστηριακών αγορών όσο και οικονομίας, χωρίς ωστόσο να έχει κάνει την πλήρη εμφάνισή του. Η ταχύτητα της πτώσης στις αγορές παγκοσμίως ήταν μοναδική στην ιστορία, ενώ το μέγεθος δεν είναι ακόμη τέτοιο που να μπορούμε να πούμε ότι έχει ολοκληρωθεί η πτωτική πορεία. Υπενθυμίζω, ότι η αμερικανική αγορά έχει απωλέσει 35% περίπου από τα υψηλά της ενώ ο μέσος όρος των τελευταίων 100 ετών είναι 42%.

Αναπόφευκτα γίνονται συγκρίσεις της σημερινής πανδημίας με προηγούμενες κρίσεις του 20ου και 21ου αιώνα, ψάχνοντας να βρούμε κοινά χαρακτηριστικά. Όταν ξεκίνησε η κρίση όλες οι συγκρίσεις γίνονταν σε σχέση με τον SARS του 2003. Όμως η εξέλιξη δεν έχει καμία σχέση με τη σημερινή πανδημία καθώς σε μεγάλο βαθμό η συντριπτική πλειοψηφία των κρουσμάτων – θανάτων παρέμεινε σε Κίνα & Χονγκ Κονγκ και δεν είχε, σε καμία περίπτωση, την επεκτασιμότητα του σημερινού ιού.

Μέσα σε αυτό το πλαίσιο, όλες οι χώρες έχουν ανακοινώσει μέτρα για την αντιμετώπιση της οικονομικής κρίσης, που έρχεται ως συνέπεια της πανδημίας, με πολλά από αυτά να ξεπερνούν το 10% του ΑΕΠ της εκάστοτε χώρας. Το μεγαλύτερο ποσοστό από αυτά τα κεφάλαια θα χρησιμοποιηθεί ως εγγυήσεις δανείων. Σύμφωνα με δημοσιευμένα στοιχεία, οι εγγυήσεις δανείων στην Ιταλία θα ξεπεράσουν το 20% του ΑΕΠ, ενώ της Ισπανίας το 8% του ΑΕΠ. Όπως είναι φυσικό οι αριθμοί αυτοί ενδέχεται να τροποποιηθούν προς τα πάνω αφού ακόμη δεν έχουμε δει την κορυφή του παγόβουνου. Από την άλλη πλευρά του Ατλαντικού, τη Δευτέρα η Fed ανακοίνωσε ότι θα προβεί σε αγορές περιουσιακών στοιχείων “όσων χρειαστεί” έναντι 700 δισ. δολ. που είχε ανακοινώσει πριν από μερικές ημέρες. Ταυτόχρονα, ανακοίνωσε δανειακά προγράμματα ύψους 300 δισ. δολ. Αντίθετα το πακέτο τόνωσης ύψους 2 τρισ. δολ. που προωθεί η κυβέρνηση Τραμπ για τη στήριξη της αμερικανικής οικονομίας δεν πέρασε από τη Γερουσία ούτε και τη Δευτέρα (είχε απορριφθεί και την Κυριακή) καθώς καταψηφίστηκε από τους Δημοκρατικούς.

Βραχυπρόθεσμα η ψήφιση του πακέτου από τη Γερουσία θα μπορούσε να δώσει ένα ράλι ανακούφισης στις αγορές χωρίς ωστόσο να είναι διατηρήσιμο αφού ακόμη δεν έχει προσδιοριστεί πόσο θα κρατήσει το lockdown σε ολόκληρο τον κόσμο. Σε μεσοπρόθεσμη βάση ωστόσο, και για το αν οι αγορές θα δουν μία ανακοπή της πτώσης και επαναφορά στην ανοδική πορεία, πέρα από το εμβόλιο ή μία ικανοποιητική θεραπεία για τον ιό, πολύ σημαντικό ρόλο θα παίξει, πότε και με ποιό τρόπο θα γίνει η άρση των έκτακτων μέτρων τόνωσης της οικονομίας.

Όπως έχουμε αναφέρει και σε προηγούμενα άρθρα η ύφεση, με τα μέχρι τώρα δεδομένα, ενδέχεται να είναι βραχύβια, με την έκτασή της να συναντάται στο α’ & β’ τρίμηνο του 2020 με βασική προϋπόθεση να έχει αντιμετωπιστεί μέσα στον επόμενο χειμώνα.

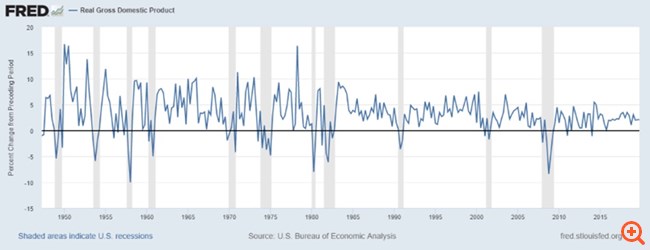

Σύμφωνα με τα ιστορικά στοιχεία, η χειρότερη τριμηνιαία ύφεση για την αμερικανική οικονομία από το 1947 μέχρι και σήμερα ήταν 10% το α’ τρίμηνο του 1958 ενώ η δεύτερη χειρότερη με -8,4% ήταν το δ’ τρίμηνο του 2008 και η τρίτη το 1980 με -8%. Οι εκτιμήσεις των μεγαλύτερων οίκων του εξωτερικού για το β’ τρίμηνο, όπου αναμένουν να είναι το χειρότερο τρίμηνο για το 2020, κάνουν λόγο για συρρίκνωση του ΑΕΠ στις ΗΠΑ από 10% – 24%. Άρα λοιπόν αν υπερβεί το 10% θα μιλάμε για τη χειρότερη ύφεση στην ιστορία μετά τον Β’ παγκόσμιο πόλεμο.

Όμως πως εξελίχθησαν τα πράγματα στη συνέχεια;

Πώς εξελίχθηκαν όμως τα πράγματα μετά τις διάφορες υφέσεις του παρελθόντος; Αυτό που προκύπτει είναι αρκετά ενθαρρυντικό αφού στη συντριπτική πλειοψηφία των περιπτώσεων η αμερικανική οικονομία ανέκαμψε με εντυπωσιακό τρόπο. Πιο συγκεκριμένα, το 1958 η αμερικανική οικονομία σημείωσε ρυθμούς ανόδου άνω του 9% όχι μόνο για ένα τρίμηνο αλλά περισσότερα. Το 1980, ναι μεν η οικονομία ανέκαμψε καθώς σημείωσε 2 τρίμηνα με ανάπτυξη 8% περίπου, ωστόσο η συνέχεια χαρακτηρίστηκε από μεγάλη αστάθεια για 2-3 χρόνια. Τέλος, στην πιο πρόσφατη κρίση του 2008-09 η οικονομία των ΗΠΑ μετά από 4 τρίμηνα σε ύφεση κινήθηκε με αναπτυξιακούς ρυθμούς που ξεπέρασαν ακόμη και το 4%.

Συμπερασματικά, μία ύφεση σαφώς και μπορεί να αποτελέσει την έναρξη μιας νέας αναπτυξιακής πορείας. Αυτό όμως που πρέπει να προσεχθεί, είναι το γεγονός ότι η αιτία της ύφεσης κάθε φορά είναι διαφορετική και πλήττονται σε ασύμμετρο βαθμό οι διάφοροι κλάδοι της οικονομίας. Στην παρούσα κρίση, οι κλάδοι που έχουν πληγεί περισσότερο είναι αερομεταφορές και γενικότερα οι μεταφορές, πρώτες ύλες (συμπεριλαμβάνονται και οι πετρελαϊκές), τράπεζες, διασκέδαση και τουρισμός.

* Ο κ. Δημοσθένης Τρίγγας είναι Πιστοποιημένος Αναλυτής Μετοχών & Αγοράς, BETA Χρηματιστηριακή

Πηγή: Κάπιταλ

Ο αντίκτυπος του κορονοϊού είναι πρωτοφανής τόσο σε επίπεδο χρηματιστηριακών αγορών όσο και οικονομίας, χωρίς ωστόσο να έχει κάνει την πλήρη εμφάνισή του. Η ταχύτητα της πτώσης στις αγορές παγκοσμίως ήταν μοναδική στην ιστορία, ενώ το μέγεθος δεν είναι ακόμη τέτοιο που να μπορούμε να πούμε ότι έχει ολοκληρωθεί η πτωτική πορεία. Υπενθυμίζω, ότι η αμερικανική αγορά έχει απωλέσει 35% περίπου από τα υψηλά της ενώ ο μέσος όρος των τελευταίων 100 ετών είναι 42%.

Αναπόφευκτα γίνονται συγκρίσεις της σημερινής πανδημίας με προηγούμενες κρίσεις του 20ου και 21ου αιώνα, ψάχνοντας να βρούμε κοινά χαρακτηριστικά. Όταν ξεκίνησε η κρίση όλες οι συγκρίσεις γίνονταν σε σχέση με τον SARS του 2003. Όμως η εξέλιξη δεν έχει καμία σχέση με τη σημερινή πανδημία καθώς σε μεγάλο βαθμό η συντριπτική πλειοψηφία των κρουσμάτων – θανάτων παρέμεινε σε Κίνα & Χονγκ Κονγκ και δεν είχε, σε καμία περίπτωση, την επεκτασιμότητα του σημερινού ιού.

Μέσα σε αυτό το πλαίσιο, όλες οι χώρες έχουν ανακοινώσει μέτρα για την αντιμετώπιση της οικονομικής κρίσης, που έρχεται ως συνέπεια της πανδημίας, με πολλά από αυτά να ξεπερνούν το 10% του ΑΕΠ της εκάστοτε χώρας. Το μεγαλύτερο ποσοστό από αυτά τα κεφάλαια θα χρησιμοποιηθεί ως εγγυήσεις δανείων. Σύμφωνα με δημοσιευμένα στοιχεία, οι εγγυήσεις δανείων στην Ιταλία θα ξεπεράσουν το 20% του ΑΕΠ, ενώ της Ισπανίας το 8% του ΑΕΠ. Όπως είναι φυσικό οι αριθμοί αυτοί ενδέχεται να τροποποιηθούν προς τα πάνω αφού ακόμη δεν έχουμε δει την κορυφή του παγόβουνου. Από την άλλη πλευρά του Ατλαντικού, τη Δευτέρα η Fed ανακοίνωσε ότι θα προβεί σε αγορές περιουσιακών στοιχείων “όσων χρειαστεί” έναντι 700 δισ. δολ. που είχε ανακοινώσει πριν από μερικές ημέρες. Ταυτόχρονα, ανακοίνωσε δανειακά προγράμματα ύψους 300 δισ. δολ. Αντίθετα το πακέτο τόνωσης ύψους 2 τρισ. δολ. που προωθεί η κυβέρνηση Τραμπ για τη στήριξη της αμερικανικής οικονομίας δεν πέρασε από τη Γερουσία ούτε και τη Δευτέρα (είχε απορριφθεί και την Κυριακή) καθώς καταψηφίστηκε από τους Δημοκρατικούς.

Βραχυπρόθεσμα η ψήφιση του πακέτου από τη Γερουσία θα μπορούσε να δώσει ένα ράλι ανακούφισης στις αγορές χωρίς ωστόσο να είναι διατηρήσιμο αφού ακόμη δεν έχει προσδιοριστεί πόσο θα κρατήσει το lockdown σε ολόκληρο τον κόσμο. Σε μεσοπρόθεσμη βάση ωστόσο, και για το αν οι αγορές θα δουν μία ανακοπή της πτώσης και επαναφορά στην ανοδική πορεία, πέρα από το εμβόλιο ή μία ικανοποιητική θεραπεία για τον ιό, πολύ σημαντικό ρόλο θα παίξει, πότε και με ποιό τρόπο θα γίνει η άρση των έκτακτων μέτρων τόνωσης της οικονομίας.

Όπως έχουμε αναφέρει και σε προηγούμενα άρθρα η ύφεση, με τα μέχρι τώρα δεδομένα, ενδέχεται να είναι βραχύβια, με την έκτασή της να συναντάται στο α’ & β’ τρίμηνο του 2020 με βασική προϋπόθεση να έχει αντιμετωπιστεί μέσα στον επόμενο χειμώνα.

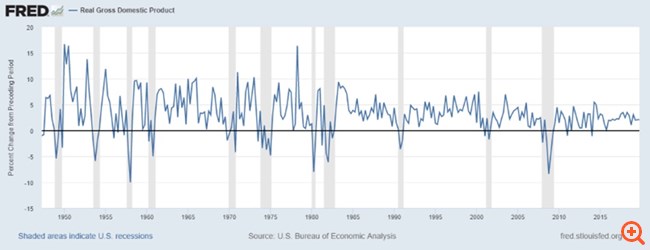

Σύμφωνα με τα ιστορικά στοιχεία, η χειρότερη τριμηνιαία ύφεση για την αμερικανική οικονομία από το 1947 μέχρι και σήμερα ήταν 10% το α’ τρίμηνο του 1958 ενώ η δεύτερη χειρότερη με -8,4% ήταν το δ’ τρίμηνο του 2008 και η τρίτη το 1980 με -8%. Οι εκτιμήσεις των μεγαλύτερων οίκων του εξωτερικού για το β’ τρίμηνο, όπου αναμένουν να είναι το χειρότερο τρίμηνο για το 2020, κάνουν λόγο για συρρίκνωση του ΑΕΠ στις ΗΠΑ από 10% – 24%. Άρα λοιπόν αν υπερβεί το 10% θα μιλάμε για τη χειρότερη ύφεση στην ιστορία μετά τον Β’ παγκόσμιο πόλεμο.

Όμως πως εξελίχθησαν τα πράγματα στη συνέχεια;

Πώς εξελίχθηκαν όμως τα πράγματα μετά τις διάφορες υφέσεις του παρελθόντος; Αυτό που προκύπτει είναι αρκετά ενθαρρυντικό αφού στη συντριπτική πλειοψηφία των περιπτώσεων η αμερικανική οικονομία ανέκαμψε με εντυπωσιακό τρόπο. Πιο συγκεκριμένα, το 1958 η αμερικανική οικονομία σημείωσε ρυθμούς ανόδου άνω του 9% όχι μόνο για ένα τρίμηνο αλλά περισσότερα. Το 1980, ναι μεν η οικονομία ανέκαμψε καθώς σημείωσε 2 τρίμηνα με ανάπτυξη 8% περίπου, ωστόσο η συνέχεια χαρακτηρίστηκε από μεγάλη αστάθεια για 2-3 χρόνια. Τέλος, στην πιο πρόσφατη κρίση του 2008-09 η οικονομία των ΗΠΑ μετά από 4 τρίμηνα σε ύφεση κινήθηκε με αναπτυξιακούς ρυθμούς που ξεπέρασαν ακόμη και το 4%.

Συμπερασματικά, μία ύφεση σαφώς και μπορεί να αποτελέσει την έναρξη μιας νέας αναπτυξιακής πορείας. Αυτό όμως που πρέπει να προσεχθεί, είναι το γεγονός ότι η αιτία της ύφεσης κάθε φορά είναι διαφορετική και πλήττονται σε ασύμμετρο βαθμό οι διάφοροι κλάδοι της οικονομίας. Στην παρούσα κρίση, οι κλάδοι που έχουν πληγεί περισσότερο είναι αερομεταφορές και γενικότερα οι μεταφορές, πρώτες ύλες (συμπεριλαμβάνονται και οι πετρελαϊκές), τράπεζες, διασκέδαση και τουρισμός.

* Ο κ. Δημοσθένης Τρίγγας είναι Πιστοποιημένος Αναλυτής Μετοχών & Αγοράς, BETA Χρηματιστηριακή

Πηγή: Κάπιταλ

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου